界面新闻记者 |

顶着“宁德时代战略伙伴”光环的纳百川,带着“增收不增利”的业绩第三次冲刺IPO。

液冷板行业面临产能过剩隐忧,纳百川的竞争对手三花智控(002050.SZ)、银轮股份(002126.SZ)等近年扩产激进。界面新闻记者发现,截至2022年末,纳百川的产能利用率为102.11%,到了2025年一季度末已降至88.31%。

在储能行业飞速发展的当下,公司将盈利能力的持续下滑归咎于新能源产业价格下行和新建生产线产能利用率不足。

纳百川此后如何能把产能填满、把成本打低、把利润做厚?至少招股书里还没有显示出令人信服的答案。

宁德时代营收占比不断下滑,毛利率走低

纳百川成立于2007年,主要从事新能源汽车动力电池热管理、燃油汽车动力系统热管理及储能电池热管理相关产品的研发、生产和销售,主要产品包括电池液冷板、电池集成箱体、燃油汽车发动机散热器、加热器暖风等。

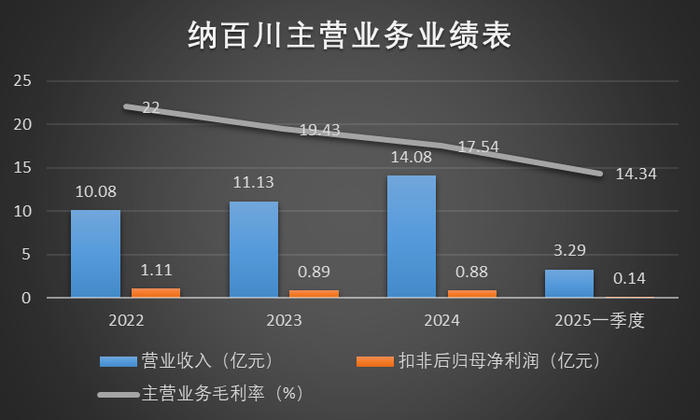

2022年至2025年一季度末,纳百川实现营业收入分别为10.31亿元、11.36亿元、14.37亿元、3.37亿元,归母净利润分别为1.13亿元、0.98亿元、0.95亿元、0.15亿元。

电池液冷板业务占据纳百川业绩比重达八成以上,且还在增长。招股说明书显示,报告期内(即2022年度至2024年度及2025年一季度),该项业务的营收占比分别为79.79%、85.34%、83.78%、92.27%。

纳百川电池液冷板业务近半销售额由宁德时代直接及间接贡献。报告期内,纳百川直接销售、及通过电池箱体厂等配件商间接对宁德时代供应产品的营业收入占比分别53.73%、48.94%、48.21%、44.39%。

但宁德时代带给纳百川的业绩红利似乎存在不确定性。

2025年第一季度,纳百川前五大客户名单中,宁德时代销售占比降至34.49%(2024年为37.04%),此前频频现身该名单的宁德系公司宁德凯利、宁德聚能等并未继续出现。而2024年,宁德凯利销售占比为5.92%,2023年占比为8.93%。

宁德时代自身也在加强热管理产能方面的研发和推广。2024年财报显示,宁德时代依托智能液冷控温等技术,推出了户外液冷电池柜EnerOne等型号以及针对全气候场景的集装箱式液冷电池柜EnerC等型号产品。

宁德时代相关负责人向界面新闻记者表示,不同液冷方式对于电池性能有不同影响,公司会持续推进液冷方面产能的研发等工作。

另外,界面新闻记者发现,2021年至2022年,宁德时代与多家液冷板上市公司签订了中长期的供货协议,合作协议期限为2022-2026年。

宁德时代广泛寻觅液冷板上游供应商的同时,纳百川的毛利率也在一路走低。

由于今年一季度液冷板业务营收占比已达九成以上,公司公布的主营业务收入、扣非后归母净利润、毛利率水平基本可以反映该项业务的业绩表现。

招股说明书显示,报告期内,纳百川的主营业务毛利率分别为22.00%、19.43%、17.54%、14.34%。2024年至今年一季度末,该项业务实现营收分别为14.08亿元、3.29亿元,扣非后归母净利润分别为8804.38万元和1391.38万元,连续三年呈现“增收不增利”态势。

纳百川在招股书中表示,未来如果新能源产业竞争激烈程度加剧,下游行业需求增速放缓,主要客户继续要求上游供应商降本,公司将面临产品价格下降、主营业务毛利率进一步下滑的风险。

一位新能源电池领域上市公司高层向界面新闻记者表示,“电池液冷板行业没什么技术含量和专利保护。液冷板企业营收规模增长快,主要是因为这几年储能市场广阔,至于长期前景如何还是要看企业成本控制能力。”

与同行相比,纳百川的成本控制未见优势。2023年至2024年,纳百川营业成本分别为9.19亿元、11.88亿元,分别同比增长14.02%、29.27%;同期三花智控营业成本同比增长15.04%、14.04%;银轮股份营业成本同比增长28.12%、16.40%。

纳百川的主营业务赚钱能力也明显落后同行。

同行业可比公司中,三花智控2024年度实现营业收入279.47亿元,其中汽车热管理业务实现营业收入104.52亿元,毛利率27.84%;银轮股份2024年度实现营业收入127.02亿元,其中新能源汽车热管理产品实现营业收入52.87亿元,毛利率19.51%;飞荣达2024年热管理材料及器件实现营业收入18.64亿元,毛利率18.20%。同期,纳百川的主营业务毛利率为14.34%。

“‘增收不增利’是新能源行业野蛮生长后的后遗症,背后还交织着企业需要向现代治理转型的短板。”深度科技研究院院长张孝荣向界面新闻记者表示,纳百川想讲的故事是“储能高景气+绑定宁德”,但财务数据暴露的却是“低技术门槛+高客户依赖+产能错配”。

财务状况有隐忧,募投子公司产能利用率不足

除了“增收不增利”,纳百川的存货规模和经营性现金流状况有恶化趋势。

2022年至2024年,纳百川存货账面价值分别为1.69亿元、1.66亿元、1.97亿元,到了2025年一季度末,存货账面价值增长至2.2亿元,多为宁德系定制部件,跌价风险高。

在宁德时代营收占比下滑的同时,其定制存货额却在增加,假设在产品一旦发生产品规格变更,存货贬值风险较大。

此外,截至2025年一季度末,纳百川的经营性现金流量净额转负,净流出了5652.75万元。2023年和2024年同期分别为1.11亿元和3877.05万元。

与此同时,纳百川的短期借款在大幅增加。2024年至今年一季度末,公司账面上的短期借款余额分别为2.05亿元、1.98亿元,2023年至2024年同期为0.81亿元、1.25亿元。

同样大幅增加的还有纳百川的货币资金,构成了典型的“存贷双高”现象。2024年至今年一季度末,公司账面上的现金余额分别为3.59亿元、3.48亿元。

“存贷双高”的出现与宁德时代要求转向寄售制有关,纳百川资金周转期拉长,库存压力增加,需要短期借款来弥补资金缺口。未来纳百川若不能提升盈利能力带动净现金流转正,则有加剧资金风险的可能。

此次IPO,纳百川计划募资8.29亿,其中5.79亿元用于纳百川(滁州)新能源科技有限公司年产360万台套水冷板生产项目(一期),1亿元用于纳百川(泰顺)新能源有限公司泰顺生产基地扩产项目,1.5亿元用于补充流动资金。

招股说明书显示,纳百川将在滁州子公司新增产能水冷板360万台/年(一期),项目达产后将新增电池液冷板年产能12.5万台(套),新增电池箱体34万台(套)。

不过,界面新闻记者发现,由于产能利用率不足,2024年滁州子公司连续亏损,2023年至2025年一季度末,该子公司实现营收分别为3357.59万元、2.56亿元、1.14亿元;净利润分别为-1087.92万元、-1246.88万元、164.18万元。

另一家募投项目实施主体泰顺子公司也处于亏损状态。2023年至2025年一季度末,净利润分别亏损194.94万元、247.86万元、65.54万元。

张孝荣向界面新闻记者表示,如果液冷板行业价格战继续,而公司又不能在良率、自动化、供应链上迅速降本,那么募来的8.3亿元或难以贡献利润。